Nguyên tắc kê khai bổ sung điều chỉnh thuế Giá trị gia tăng (GTGT)

- Sau khi hết thời hạn nộp Tờ khai thuế GTGT chính thức theo quy định, người nộp thuế phát hiện tờ khai thuế đã nộp cho cơ quan thuế có sai sót, nhầm lẫn gây ảnh hưởng đến số thuế phải nộp thì được kê khai bổ sung và điều chỉnh tờ khai.

- Tờ khai thuế GTGT bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

- Nguyên tắc kê khai bổ sung: SAI ĐÂU SỬA ĐÓ

- Sai ở kỳ tính thuế nào thì quay lại đúng kỳ tính thuế đó để khai bổ sung;

- Sai ở chỉ tiêu nào tìm đến đúng chỉ tiêu đó, và sửa lại chỉ tiêu đó về số liệu đúng.

Lưu ý: Theo Khoản 8 Điều 14 Thông tư 219/2013/TT-BCT ngày 01/01/2014:

- Đối với hóa đơn đầu vào kê khai sót: không giới hạn thời gian kê khai, nếu phát hiện thiếu sót trong quá trình kê khai thì vẫn được kê khai bổ sung vào thời điểm nào cũng được, trước khi cơ quan thuế có quyết định thanh kiểm tra.

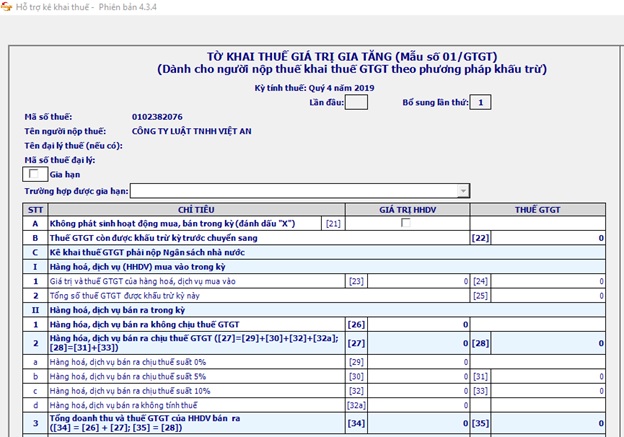

Ví dụ: Tại kỳ thuế quý 4/2019 doanh nghiệp phát hiện có 1 hóa đơn đầu vào ngày 15/05/2019 chưa kê khai vào quý 2/2019 => Doanh nghiệp kê khai hóa đơn đó vào quý hiện tại phát hiện (quý 4/2019).

- Đối với hóa đơn đầu ra kê khai sót: phát hiện thiếu sót ở kỳ nào thì phải kê khai bổ sung, điều chỉnh tại kỳ tính thuế đó và phải chịu tiền chậm nộp trên số thuế khai thiếu (nếu có).

Ví dụ: Tại kỳ thuế quý 4/2019 doanh nghiệp phát hiện có 1 hóa đơn đầu ra ngày 15/05/2019 chưa kê khai vào quý 2/2019 => Doanh nghiệp kê khai bổ sung điều chỉnh lại tờ khai thuế GTGT của quý xuất hóa đơn đó (quý 2/2019).

- Tờ khai thuế GTGT tháng (quý) sau luôn phải lấy theo số dư cuối kỳ (chỉ tiêu 43) của tờ khai chính thức tháng (quý trước) và thực hiện điều chỉnh (nếu có).

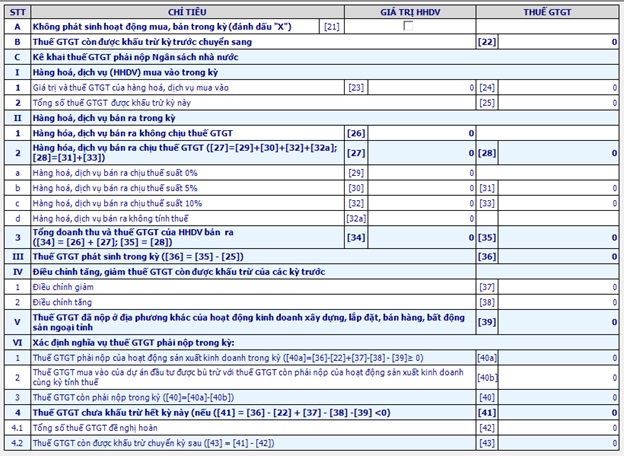

Ví dụ: Quý 3/2019 có số thuế khấu trừ chuyển sang kỳ sau là 10 triệu đồng. Quý 4/2019 phát hiện sai sót, nộp bổ sung tờ khai quý 3 dẫn đến số thuế được khấu trừ chuyển kỳ sau là 15 triệu đồng. Thì chỉ tiêu 22 trên Tờ khai thuế GTGT Quý 4/2019 sẽ là 10 triệu đồng và điều chỉnh 5 triệu đồng vào chỉ tiêu 38.

Hướng dẫn bổ sung điều chỉnh Tờ khai thuế GTGT theo phương pháp khấu trừ

- Doanh nghiệp phát hiện kê khai sai nhưng không làm ảnh hưởng đến số thuế GTGT phải nộp, tiền thuế GTGT được khấu trừ:

- Các lỗi sai: Kê khai sai Giá trị của hàng hóa, dịch vụ mua vào (chỉ tiêu 23); Doanh thu hàng hóa, dịch vụ bán ra (chỉ tiêu 29, 30, 32, 32a).

- Lập Tờ khai bổ sung của kỳ tính thuế có sai sót (sử dụng phần mềm Hỗ trợ kê khai), không phải lập Phụ lục giải trình khai bổ sung, điều chỉnh KHBS.

- Doanh nghiệp phát hiện kê khai sai ảnh hưởng đến số tiền thuế GTGT phải nộp, tiền thuế GTGT được khấu trừ:

- Các lỗi sai: Kê khai sai tiền thuế GTGT, kê khai thừa/ thiếu hóa đơn đầu vào-hóa đơn đầu ra, …

Trường hợp 1: Tăng số thuế GTGT được khấu trừ chuyển kỳ sau

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK.

- Tăng số thuế GTGT được khấu trừ → Điều chỉnh vào chỉ tiêu [38] tờ khai hiện tại.

- Tổng hợp KHBS: Nêu rõ lý do sai.

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

Trường hợp 2: Giảm số thuế GTGT được khấu trừ chuyển kỳ sau

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK.

- Giảm số thuế GTGT được khấu trừ → Điều chỉnh vào chỉ tiêu [37] tờ khai hiện tại.

- Tổng hợp KHBS: Nêu rõ lý do sai.

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

Trường hợp 3: Tăng số tiền thuế GTGT phải nộp

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK.

- Tổng hợp KHBS: Nêu rõ lý do sai.

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

- Nộp thêm tiền thuế GTGT vào Ngân sách nhà nước.

- Phạt chậm nộp = Số thuế GTGT nộp thêm * 0.03% * Số ngày chậm nộp.

Trường hợp 4: Giảm số tiền thuế GTGT phải nộp

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK.

- Tổng hợp KHBS: Nêu rõ lý do sai.

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

- Số tiền thuế GTGT nộp thừa doanh nghiệp tự bù trừ.

- Trường hợp chưa nộp thuế sẽ tính chậm nộp trên số tiền phải nộp đầu tiên.

Trường hợp 5: Giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau đồng thời Tăng số thuế GTGT phải nộp

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK.

- Giảm số thuế GTGT được khấu trừ → Số chênh lệch điều chỉnh vào chỉ tiêu [37] tờ khai hiện tại.

- Tổng hợp KHBS: Nêu rõ lý do sai.

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

- Nộp thêm tiền thuế GTGT vào Ngân sách nhà nước.

- Phạt chậm nộp = Số thuế GTGT nộp thêm * 0.03% * Số ngày chậm nộp.

Trường hợp 6: Tăng số thuế GTGT còn được khấu trừ chuyển kỳ sau đồng thời Giảm số thuế GTGT phải nộp

- Lập Tờ khai thuế GTGT bổ sung trên phần mềm HTKK

- Tăng số thuế GTGT được khấu trừ → Số chênh lệch điều chỉnh vào chỉ tiêu [38] tờ khai hiện tại.

- Tổng hợp KHBS: Nêu rõ lý do sai

- Kết xuất XML để kết xuất Báo cáo nộp cho cơ quan Thuế.

- Số tiền thuế GTGT nộp thừa doanh nghiệp tự bù trừ.

0 Nhận xét